債務整理において、中小企業の既存の金融機関借入を、劣後ローン(資本性借入金)に転換することで再建を支援することがあります。この既存の借入を劣後ローンに転換することを「DDS(デット・デット・スワップ)」といいます(スワップは交換の意で、債務を違うタイプの債務に交換するということです)。

上図は埼玉りそな銀行「お取引先の経営改善を目的としたDDS(デット・デット・スワップ)の実施について」より引用したものです。

返済できない状態にある企業の既存の貸出債権を、返済順位の低い劣後ローンに組み換えることで、資金繰りを改善させ。過剰債務を解消し、企業再生を行うための手段のひとつです。

企業からは魅力的なDDSですが、当然条件やデメリットもあります。

ここでは、DDSについて詳しく解説します。

DDSの基本的な枠組み

DDSの基本的スキーム

DDS(デット・デット・スワップ)は、既存の借入(デット)を条件の違う新たな借入(デット)に交換する(スワップ)スキームです。このとき、条件の違う新たな借入とは、事業再生においては一般に資本性借入金を指します。

資本性借入金とは

資本性借入金とは以下のような借入金です。

- 一般の借入金に対し、返済順位が劣後する

- 返済期間が5年を超え、期日一括償還

- 金利が業績連動型(赤字のときはほとんどゼロ)

DDSを実行する目的

DDSを実行する主な目的は以下の通りです。

- キャッシュ・フローに余裕をつくる;

既存借入の返済負担が重い場合、再建にお金を使うことができません。約定返済がない資本性借入金にすることで、キャッシュ・フローに余裕をつくります - 債務超過の解消

既存借入を資本性借入金にした部分は、金融機関からの審査においては資本とみなされます。これにより債務超過が解消され、事業再構築などのためにニューマネー(新規借入)を検討することができます。

DDSを実行するまでの流れ

DDSは専門的なスキームであり、一般の企業が自ら実施することは不可能といえます。外部の専門家等が主導して、以下のように進みます。

step1 外部専門家の専任と再生計画の策定

再生の専門家を探すか、中小企業庁(中小企業活性化協議会)へ相談することも可能です。専門家の手を借りて、事業再生のための計画を策定します。

step2 金融機関への説明・合意

金融機関に対し、再生計画の説明をし、合意を得ます。このときは複数の金融機関が一堂に会した打合せ(バンクミーティング)となる場合もあります。

step3 DDSの実行

DDSを実行します。多くの場合、DDSが単体で実行されるというよりは、その他のアクションプラン等とあわせて実行されます。

債務者企業からみたDDSのメリットとデメリット

債務者企業からはDDSはメリットしかないように思えるかもしれませんが、事業再生においては、他にリスケジュールも考えられますし、DES(デット・エクイティ・スワップ)や債務免除等のより強力なスキームも存在します。それらとも比較しつつDDSのメリットとデメリットを解説します。

債務者企業からみたDDSのメリット

- キャッシュ・フローの改善

- ニューマネーを借りられる

- (債務免除と違い)債務免除益が計上されない

債務者企業からみたDDSのデメリット

- 債務自体は残るので将来的な返済は必要である

- 財務に対する制限(コベナンツ)等が厳しく付与される

- 黒字になったら高金利となる

債権者(金融機関)からみたDDSのメリットとデメリット

債権者(金融機関)からみたDDSのメリット

- 債務者企業の自己資本が増え、評価上では債務超過が解消される

- 将来的な返済可能性が高まる

(特に、DDSしなかった貸出金の返済可能性が高まる) - 債権を放棄しなくて良い

- 手続きが(DESや債務免除よりは)簡便

債権者(金融機関)からみたDDSのデメリット

- 再建計画の評価が難しい

- 全金融機関が同条件でリスケジュールするよりも、自行DDS分の返済順位が下がる

- 管理負担が(通常の貸出よりは)かかる

DDSによる再建事例

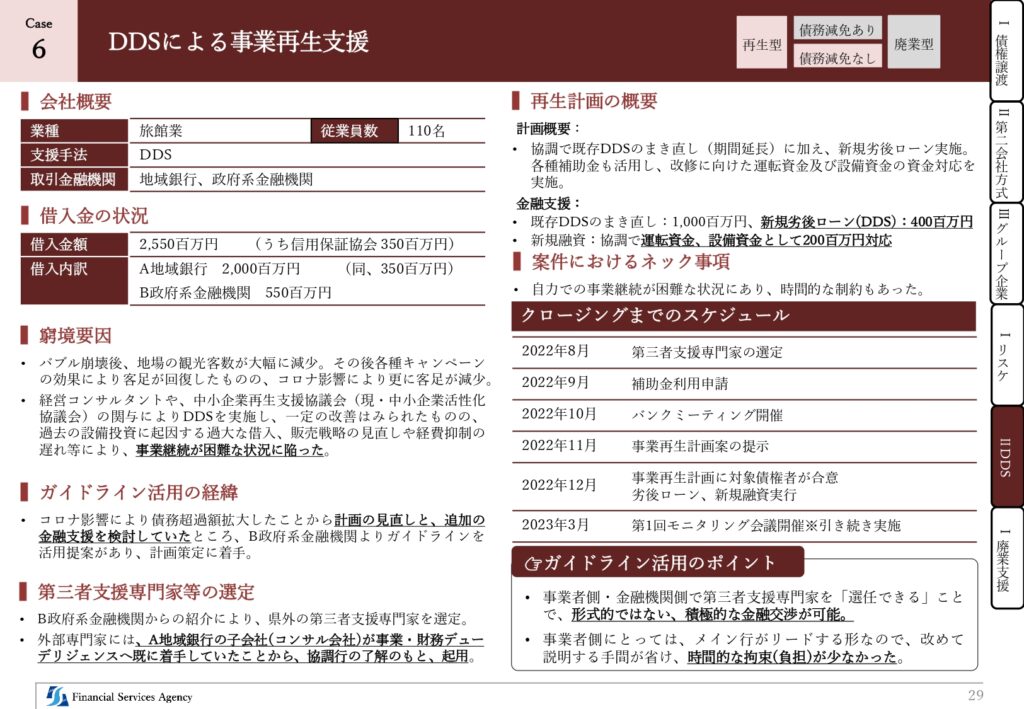

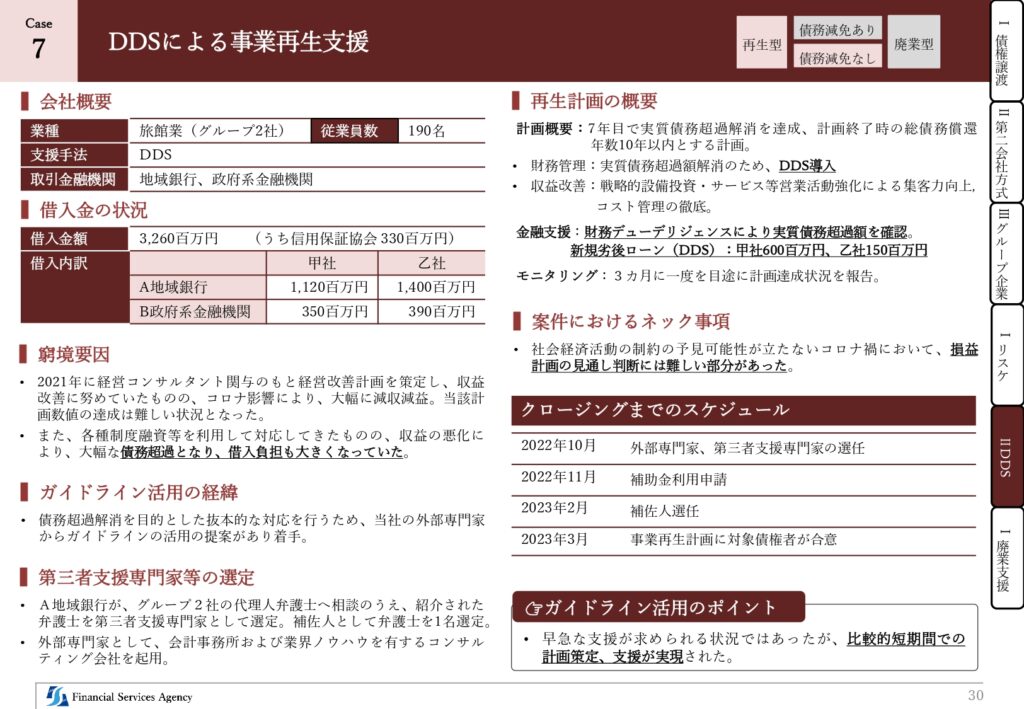

以下にDDSを活用した再建事例を掲載します(出典はいずれも「中小企業の事業再生に関するガイドライン事例集(金融庁R5)」。

CASE1 実質債務超過解消のためにDDSを実施した事例

旅館業2社(借入総額3,260百万円)に対し、実質債務超過解消のため750百万円のDDSを実行。

CASE2 既存DDSを巻き直した事例

旅館業(借入2,550百万円)に対し、2度のDDS(DDSの巻き直し)を実行。